單憑企業財報的獲利數字做投資決策是最傻的!因為這就像沒有經過調查,就一廂情願的認為初戀情人的容貌與身材一定會和當年的他/她一樣,這不靠譜吧!

分析投資人投資失敗有很大的比例是他們基於小心謹慎原則,獲得消息面資訊時會經過一番冗長查證,確認消息有一定可信度時才入場,這個查證很大一部份就是財報獲利數字,然後就會發現投資後股價漲輻不如預期,甚至買在最高點附近。這是因為那時的股價大多已經反映實際獲利了,除非財報上的實際獲利數比預期獲利數還高,市場驚喜萬分,讓股價可以繼續漲,否則股價往往不是靜止不動,就是下跌來反應實際獲利數低於預期獲利數。

財報很重要,如果股價是獵狗的話,預期獲利就是香噴噴的獵物,預期獲利跑到哪裡,獵狗就追到哪裡!預期獲利那裡來?預期獲利是根據歷史性財報中的結構性獲利能力加上各種資訊,例如接獲大訂單,推估而來。

2024年6月拿到AI伺服器大單的鴻海與廣達,因為鴻海的營收太大了,2023年營收將近廣達的6倍,根據兩者2023年的財報加以推算,這張大單對鴻海EPS的影響小於廣達,所以股價漲幅就小於廣達了。我們可以說歷史性財務數據是預期未來獲利的推算基礎。預期獲利主要是根據企業財報中所顯示的結構性獲利能力,加計相關資訊推估而得。

甚至於財報中還會包含一些不經過分析不知道的祕密,聰明的投資人可以根據這些祕密比別人早知道公司未來的發展狀況。

從財報中推估出投資3關鍵:擇股、擇時、目標價

1. 擇股

投資人會因為年紀、專長、熟悉度、思惟以及周遭朋友的影響等因素,對特定族群股票有不同的偏好,例如有人喜歡獲利穩定的股票,有人喜歡高股息股票,有人喜歡高成長股票,有人喜歡半導體供應鏈的股票,甚至有人特別喜歡消息面股票。

無論您喜歡那一支股票,最好要了解所喜歡股票的產業狀況、商業模式、甚至最新訊息,並且將些「知識」融入這支股票財報所顯示的結構性獲利能力中,以推估其未來獲利情形,才能提高勝率。可以說了解特定公司的結構性獲利能力是擇股的重要先決條件之一。例如表1-2所示:中租-KY是台灣第一大租賃公司,中租歷年來無論從營收成長、EPS以及股息配發率都是好公司。那到底中租值不值得買呢?

從財報的角度來分析,中租營業收入主要來自放款給承租(設備、交通工具等)人收取的利息收入,營業成本主要是來自向銀行借款或發行公司債所必須支付的利息支出,換句話說「營業毛利」主要是借貸利率間的利差。「營業費用」除了與「營業收入」呈比較穩定比率關係的推銷及管理費用(約18%~19%)外,還有金額很高的「預期信用減損」(白話文就是預估呆帳損失)。

由於租賃業大部份放款利率是固定的,向銀行借款的利率大部份是浮動的,當央行直接或間接升息時會讓營業成本增加,而傷及一定期間內的毛利率,反之當央行直接或間接調降利率時,一定期間內的毛利率就會提升。另一方面當景氣下滑時放款發生呆帳的機率就會增加,反之當景氣變好時,呆帳費用就會降低。呆帳費用的評估非常重要,因為一旦發生呆帳,所損失的金額不是10%左右的利息收入,而是本金!本金!本金!

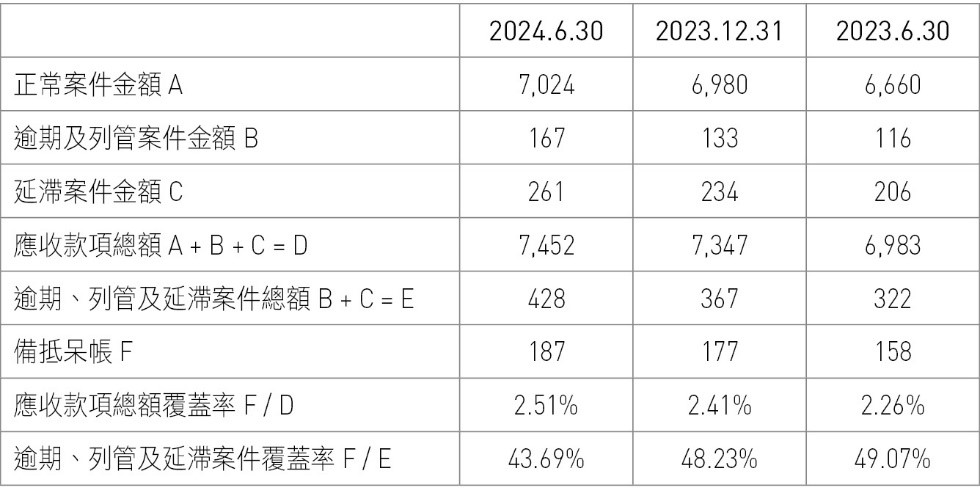

所以當我們要投資租賃業時,不管是中租、和潤還是裕融,除了要注意營收成長情形外,還要特別注意央行的利率政策以及景氣變化。從表1-2可以看出2023年以來由於全球景氣不佳,績優公司中租無論是營收成長率、毛利率、呆帳率以及EPS的表現都不如以往。此外從表1-3可以看出放款(應收款項)的備抵呆帳覆蓋率雖然提高了,但是放款金額中比較危險的逾期、列管及延滯案件的備抵呆帳覆蓋率卻降低了!這表示績優公司中租-KY的獲利前景尚待觀察。

表1-2 中租2023年以來表現不如預期

資料來源:作者整理/單位:億元

表1-3 中租放款品質

資料來源:作者整理/單位:億元

2. 擇時

買股最大的痛苦是千金難買早知道!其實選擇買入或賣出時點的知識全在表1-1所列示的投資知識中。但本書的重點是如何善用財報知識進行投資,我們就把重點放在財報上。以財報的觀點,我們應該透過分析企業的結構性獲利能力,在企業獲利能力衰退之前迅速拋掉持股,在企業獲利能力提高之前購入股票。

以前述的中租-KY為例,如果您研讀過中租的財報,了解呆帳損失占租賃業損益表的費用比率非常高,以及中租超過45%的業務來自中國以及東協的話,就會知道要在中國及東協這一波景氣衰退初臨時,及早逃到南極去避難!

另一方面租賃業現在值不值得入場?我們還是以中租-KY為例,鑑於美國聯準會已經開始降息,租賃業毛利率不久後應該可以持平甚至上升了,但是鑑於中租-KY逾期、列管及延滯案件金額還在增加,其備抵呆帳覆蓋率又低於往年,所以我會看中租已經被列為「高風險放款案件」的金額變化以及「備抵呆帳覆蓋率」何時回復往年水準,或是中租的股價是否低於合理價10%以上。

3. 目標價/合理價

當我們選好股,並且認為來到買進或賣出時間時,還有一件事要注意,就是不能買得太貴或是賣得太便宜,也就是交易價格要合理。問題是合理價格怎麼來的?中大型公司的合理價往往由外資或大型券商出具的研究報告來推動及促成,小型公司則倚賴大戶或做手來推動及促成。大戶或做手本書暫且不談。我們來談外資或大型券商是如何估算出合理價。

大多數個股的合理價大多以其未來的每股獲利能力(EPS)乘以本益比倍數(PE)來推估的。但問題是未來的獲利能力怎麼求得?面對這個難題,證券分析師通常是透過其專業知識(所以很多知名證券分析師是理工背景加上大型公司的工作經驗),以及拜訪公司所獲得的訊息,依公司的結構性獲利能力概算出未來EPS。

這個數字還會隨著產業變化而改變,所以實務上研究報告會在公司月營收或季報成績與預期有顯著差異,公司法說會中透露出的新資訊等,加以更新。另外實務上前半年的研究報告通常會以當年度預估EPS來訂定目標價,過了半年度,從7月1日起就會改以次年度預估EPS去訂定目標價。如果很有把握未來的EPS會逐年顯著成長,甚至可能會用兩年後的EPS取代次年度的EPS。

•本益比(PE, Price-to-Earning Ratio)

PE=Price / Earnings

=每股市價/每股獲利能力(EPS)

本益比是指股價是EPS的幾倍。不同的產業、公司營收成長率、股息配發率、專利或技術能力、銀行利率高低、政經氛圍等都會影響個股的本益比。

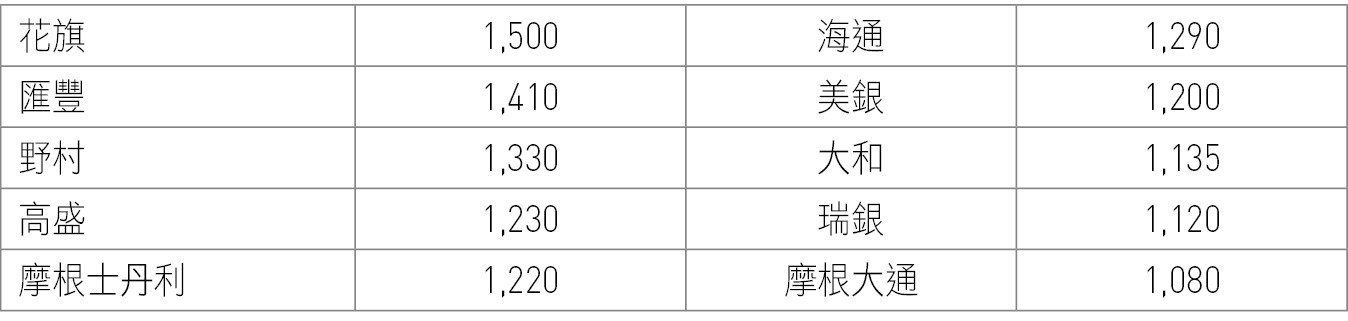

以台積電為例,因為3奈米製程獨步全球,CoWoS製程迄今無人能夠完整代工,加上2奈米部份幾乎全部的重量級IC設計公司及雲端服務供應商(CSP)都將設計稿交付台積電(tape out),台積電的EPS及本益比因而被不斷地提高。例如依照元大投顧2024年7月5日的報告,台積電的目標價為1,220元,這個目標價是以23倍的本益比(1,220元/53元〔2025年預估EPS〕)設定的。如表1-4,外資的目標價也大抵類似。

表1-4 外資圈看台積電的目標價

台積電2024年第2季法說會後,外資給出之目標價

資料來源:作者整理/單位:元

另一方面,在運用研究報告了解目標價或者合理價時,宜謹記兩個重點,首先股價通常很難突破目標價,這是因為大家都擔心會是最後一棒而套牢,為了避免套牢,很多人的做法是留個10%的空間給藝高人膽大的人去賺。股價想要突破目標價,要嘛被規模日益龐大的被動型基金列為成分股,然後被機械性的進場買入,要嘛有獲悉利多資訊的法人或做手進場拉抬,要嘛有新的研究報告提高目標價。

其次,分析師們雖然有專業、有資訊管道,但他們畢竟也是人,所以當景氣過熱(景氣出現數顆紅燈或是股價指數漲多)時,就不要太依賴研究報告了,因為歷史經驗顯示,當景氣過熱以致股價出現大幅回檔之前,調升目標價的研究報告數量通常還是多於調低目標價的研究報告數量。投資切記!

再建議一次,對於產業及個股本益比不熟的讀者,建議讀者可以多看看證券分析師的研究報告來充實自己。研究報告可以找券商拿,如果拿不到或是數量太少,不妨更換下單券商。

☛ 《大會計師教你從財報看懂投資本質》立即購書:博客來、誠品

《大會計師教你看懂財報暢銷套書》#限時66折☛立即購書:博客來、誠品

【大會計師教你最賺錢的財報投資課】12/8前享75折優惠☛立即報名

《大會計師教你從財報看懂投資本質:首度寫給投資人的理財專書》

作者:張明輝

出版社:商業周刊

出版日期:2024/11/05

作者簡介

張明輝

美國德州大學奧斯汀分校會計碩士、台灣大學商學系會計組。曾任資誠聯合會計師事務所所長(Chairman & CEO, PwC Taiwan)、資誠企業管理顧問股份有限公司董事長、財團法人資誠教育基金會董事長,並曾任台灣大學、中正大學兼任教授,東海大學專任教授。

資誠聯合會計師事務所所長任內,有鑑於企業永續議題的重要性,特別設立資誠永續發展服務(股)公司;接掌資誠教育基金會董事長後,持續貢獻其專長,協助台灣在會計、審計、税務、公司治理及永續等方面的教育提升工作,為台灣培育國際化人才,提升台灣爭力。著有《大會計師教你從財報數字看懂經營本質》、《大會計師教你從財報數字看懂產業本質》。

責任編輯:高郁捷

核稿編輯:張勝宗