▌作者簡介:陳仕緯,任職於以諾理財規劃顧問公司,收費制獨立財務顧問,提供個人與家庭全方位理財規劃服務,協助客戶打理一生財務、獲致心靈與物質的富足。

人們選擇金融工具時,常直覺的認為能賺越多越好;或報酬率至少不要比定存差。然而,金融工具的選擇依據,其實在於能否達成你的理財目標。

但因為財務目標是個遙遠又模糊的概念,像是退休要存多少錢?金融工具也是抽象概念,所以人們往往會依照短期能產生的「作用」進行選擇。

常見的退休疑惑

- 是否一定要投資?那要投資什麼?需要取得多少報酬率?

- 是否一定要年薪百萬?

- 為了退休、我現在該存下多少錢?

- 退休是否一定要千萬?

上述疑問,沒有絕對答案,因為都關乎我們每個人自己想過什麼樣的生活?正因如此,在財務規劃上,該關注的不只是投資工具,還有我們對生活的安排與想像,理財規劃就是一種關於價值觀與資源取捨的決定方式。

年收90萬,55歲就想退休

Cindy前來諮詢規劃時36歲,單身,在非營利組織工作,年收入約90萬,因為擔心投資虧損,所以持有大筆現金。但她又希望有比定存利率更好的理財方式,所以購買儲蓄險,繳滿後每年有領回金。

Cindy期待的財務目標有:

- 期待55歲退休,維持每月相當目前5萬元的生活水平。

- 75歲起加上照護準備金,每月7萬元,準備至85歲。

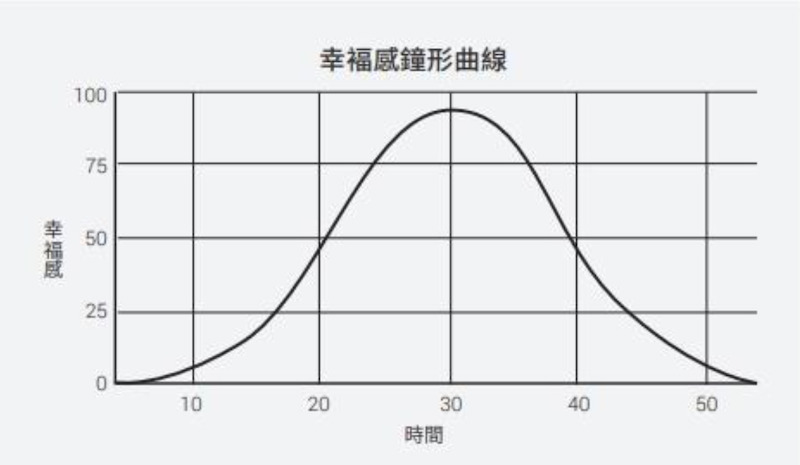

以Cindy的情形,若將每年所存下的錢選擇類似儲蓄險的金融工具,估計長期年化報酬率2%模擬資產增長結果,能否完成她期待的退休生活?

(註:有些細節礙於篇幅省略,重點在於了解並評估不同關鍵因素對整體財務的影響。)

從上圖得知,在Cindy 55歲屆退時,累積資產約有730萬,但只夠用到65歲,僅10年的時間。等於是車開到一半就沒油了,但到那時才找加油站(再就業)也有一定困難度。

另外,55~60歲的紅色線收入是0,因為勞保勞退的退休年金必須在60歲才能請領,所以在這段期間必須提領過往累積資產支應開銷。

理財規劃中,退休取得平衡的方式

在理財規劃中有幾種調整方式:

- 增加收入

- 減少支出

- 調整目標,延後或降低

- 調整投資架構

方案1:調整投資架構

說明:

- 工作期間,以長期年化投資報酬率5%;退休後因應提領生活費,轉換至4%的投資標的,試算結果。

- 在Cindy 55歲屆退時,累積資產約1100萬,較原先計畫延長約10年,夠用到75歲,但仍然不夠。

方案2:其他維持不變,提高收入的可能?

說明:

- 若以「錢花到生命最後一刻剛好沒了」的目標倒推,現在每月收入須提高1.9萬,在55歲屆退時累積資產約1800萬。

- 不過看到這,想必你和我一樣都會有個大疑問,要瞬間提高這麼多收入的方法是什麼?

方案3:若延後退休呢?

說明:

- 顯然現階段大幅提升收入的可行性是低的,因此Cindy決定延後5年、到60歲再退休。此一決定搭配提升每月收入2000元,就能完成上述退休目標,60歲屆退時累積資產約1600萬。

- 延後退休影響:

- 增加工作收入的時間

- 延後提領資產,有更多時間讓資產複利成長

- 增加勞保、勞退的可請領金額。

結論:理財規劃是關於價值觀與資源取捨的決定

1.能否取得投資報酬率15%?

這關乎2個重點:

- 人生財務的掌控權要交給誰?是投資市場?還是自己?

- 投資市場實際上能夠給什麼?

先回答第2點,投資市場的合理期待年化報酬,約是3~10%,而且沒有所謂穩定收益(逐年有漲跌波動)而期待更高報酬,意味更高的風險。換個角度來說,給予該投資組合時間需要更長。(詳見《如何減少投資失常?從認識風險與報酬"分布關係"開始》)

簡而言之,保守估計投資的報酬率,是避免過度期待投資工具,並降低對自我可控條件的要求,如增加收入、撙節支出、調整目標等。另一方面,也提高了達成目標的把握程度,避免發生寄望找到一支明牌解決所有問題的錯誤期待。

2.量化退休財務目標、才可以具體評估

如同開頭的提問,若沒有具體量化,就像是天上浮雲,目標既不明確、可採取策略與行動也就不明確。

從Cindy的案例中可以發現,理財規劃是一種關於價值觀選擇與取捨的過程,包含實際執行的保險或投資工具;也關乎對我們工作、退休和生活品質的想像。在財務上,以終為始評估可行性的方式,就能夠真的達到現在與未來的平衡:知道為何而戰、為什麼撙節、需要賺多少錢、才能度過我們可合理期待的生活品質。

3.有邊界才真的沒有恐懼與擔憂

在經過上述的過程,就能瞭解我們生活的邊界,而不是一味的追求錢越多越好,並真的感到安心。這種按部就班的累積方式,可以讓我們從人云亦云的「退休需要千萬」壓力中釋放。

4.滾動性調整

唯一不變的就是變:無論是當初設想的目標或工作都可能改變。所以重點在於經過規劃後,對於人生的財務藍圖有一定的認識,建立系統化流程,並在未來依情形調整。

*本文獲「陳仕緯」授權轉載,原文:退休要千萬好嚇人?讓理財規劃告訴你該準備多少才夠

責任編輯:陳瑋鴻

核稿編輯:倪旻勤